As SPACs e sua atuação no Brasil: atores envolvidos e estruturação (Parte 1)

Parte 1 - Atores envolvidos e estruturação

Iniciamos com este artigo uma série de textos sobre a Special Purpose Acquisition Company (mais conhecida como SPAC), que apresentarão um panorama geral dessa figura, seus principais aspectos jurídicos, modo de operação e algumas críticas e expectativas com relação à sua atuação envolvendo o mercado brasileiro. Neste primeiro artigo, serão apresentadas as noções introdutórias sobre as SPACs no contexto norte-americano, com foco principal nos atores envolvidos e no seu procedimento de estruturação.

A SPAC consiste numa estrutura societária criada e desenvolvida no mercado norte-americano há mais de 20 anos, destinada à captação de recursos no mercado organizado via oferta pública inicial de ações para que passem a ser negociadas em bolsa de valores (os chamados IPO). A finalidade específica desse modelo é a aquisição de uma sociedade-alvo que seja operacional (a sociedade target)[1] por uma companhia não operacional (a chamada shell company[2]) que será exatamente a SPAC. Em linhas gerais, podemos afirmar que o modelo envolvendo uma SPAC consiste na constituição de uma companhia com o propósito específico de captar recursos via IPO para, por certo prazo determinado, prospectar uma sociedade-alvo e adquirir seu controle (popularmente referido como de-SPAC).

Entretanto, apesar da aparente simplicidade da estrutura, há uma série de particularidades que precisam ser observadas para potencializar a possibilidade de sucesso na sua implantação.

De início, é preciso entender quem são as partes envolvidas e as etapas procedimentais dessa estrutura, com base nas noções do modelo norte-americano. O protagonista da operação é o sponsor (cuja tradução literal seria patrocinador), parte que ditará o sucesso da operação por ser o responsável pela estruturação, gestão e financiamento da SPAC desde a sua constituição até o momento da combinação de negócios[3]. Nesse sentido, o patrocinador desenvolve atividades que perpassam pela constituição da SPAC, realização do IPO, prospecção de sociedade-alvo e condução da operação de combinação de negócios (aquisição da sociedade-alvo). Além disso, em muitos casos, o patrocinador terá ainda a função de administrar a target após a combinação de negócios.

Ao contrário do que o nome sugere, o patrocinador não costuma ser uma única pessoa. Na maioria das vezes, o patrocinador será uma holding de participações constituída por pessoas influentes e com experiência no mercado de capitais, relacionadas diretamente com fundos de investimento em private equity e hedge funds que tenham condições de financiar o projeto. Devido à popularização das SPACs, sobretudo nos últimos anos, até mesmo celebridades têm encabeçado as holdings que atuam como sponsor, utilizando do seu engajamento com o público e, conforme o caso, know-how para atrair um maior número de investidores para a SPAC patrocinada[4].

Após a fase inicial de constituição da SPAC, planejamento da sua finalidade e deferimento do registro do seu pedido de IPO, surge o segundo conjunto de atores principais: os investidores. Eles podem ser qualquer pessoa física ou jurídica que esteja habilitada[5] a investir no âmbito do mercado de capitais, especificamente na bolsa de valores e serão os responsáveis por financiar a maior parte dos recursos necessários para a aquisição da target. Nesse contexto, sob a estrutura da SPAC, o investidor subscreverá e integralizará os valores mobiliários emitidos por ocasião do IPO, mais especificamente, as ações e os bônus de subscrição.

É importante destacar que o sucesso do IPO está intimamente relacionado à capacidade efetiva do patrocinador de implementar a captação de recursos financeiros junto aos investidores. O valor captado no IPO será determinante para que seja realizada (ou não) a aquisição da sociedade-alvo nos parâmetros pré-estabelecidos (nicho, porte, mercado, entre outros aspectos da target) e de acordo com o planejamento estratégico da SPAC.

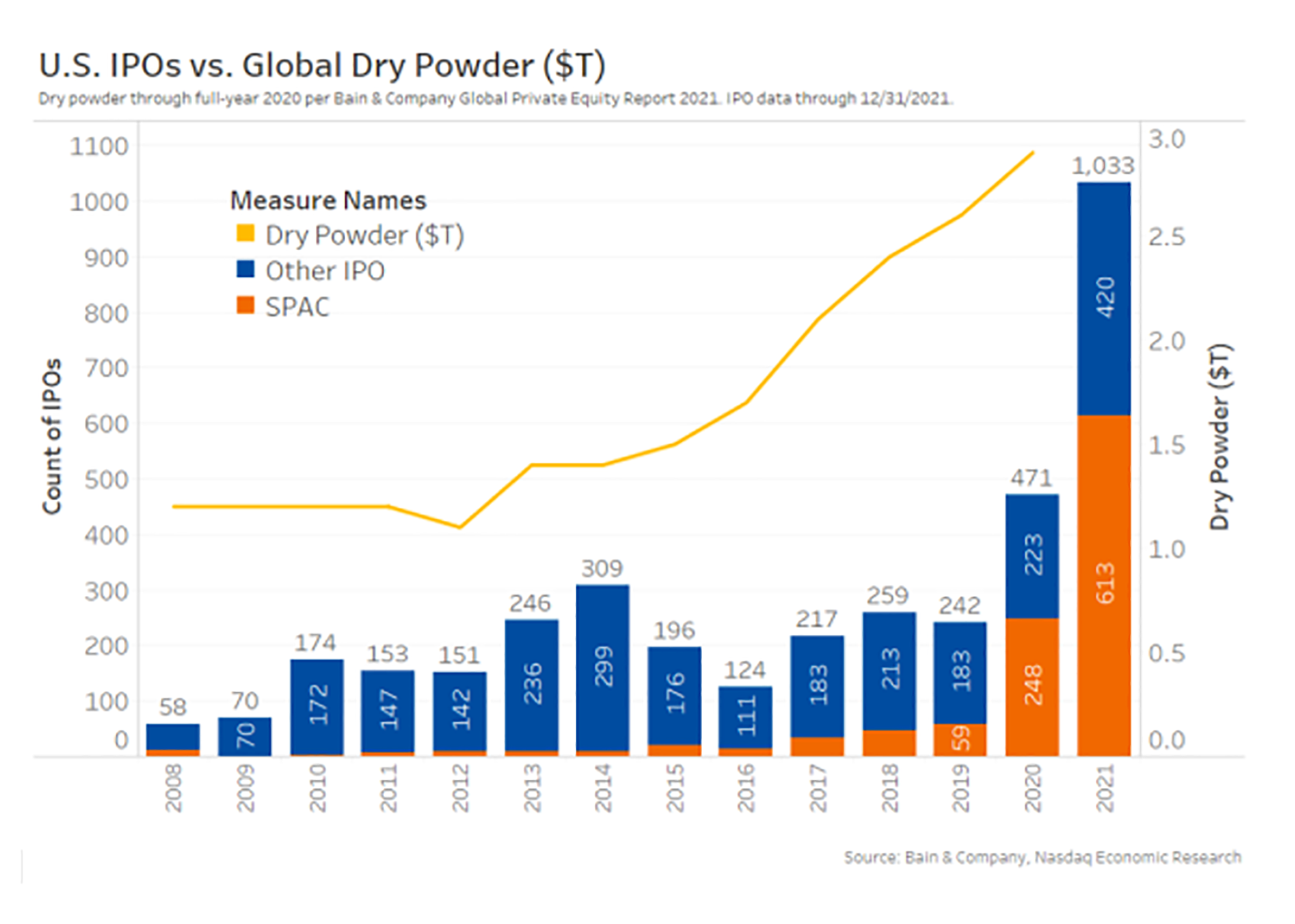

Usualmente, um IPO é visto como um meio para ampla captação de recursos junto ao público investidor em geral, sendo muito utilizado por companhias em processo de expansão e se apresenta como uma excepcional oportunidade de liquidez para os investidores pré-existentes dessas companhias. No caso das SPACs, essas figuras desenvolveram-se e tornaram-se cada vez mais populares por se apresentarem como uma ferramenta que facilita a abertura de capital. O gráfico abaixo mostra como a estrutura envolvendo as SPACs se tornou relevante no mercado de capitais:[6]:

O que se percebe da análise desse gráfico é que nos últimos anos (desde 2020) as operações envolvendo SPACs têm superado a quantidade de operações de IPO (os IPO das sociedades operacionais propriamente ditas, sem envolver uma SPAC), mostrando-se como uma tendência até meados de 2022. Diversos agentes têm utilizado da SPAC para encurtar o caminho até o IPO tradicional, inclusive, por ser um procedimento menos burocrático perante a Securities and Exchange Commission – SEC[7].

Entretanto, o crescimento do volume também revelou um desfecho inesperado decorrente de um índice considerável de insucesso das SPACs[8] e por conta de diversas críticas relacionadas às práticas dos gestores de tal estrutura, seja na rotina da própria SPAC ou nas transações com a sociedade-alvo. Contudo, é preciso compreender que o insucesso das SPACs resultante de um cenário macroeconômico ruim ou mesmo em decorrência das próprias características inerentes a essa estrutura somente demonstra a materialização de um risco a que as partes envolvidas já estavam sujeitas.

O que deve ser visto com atenção e coibido são as falhas técnicas da gestão – ainda que não intencionais – porque afetam o curso normal esperado por todos os atores envolvidos. Há uma assimetria importante entre as informações detidas pelo patrocinador, que tem o controle da gestão da SPAC e conduz o processo de aquisição da sociedade-alvo, com relação aos investidores. Não há como ignorar o fato que o patrocinador assume uma posição de gestor e principal interessado no sucesso da SPAC e que isso pode influenciá-lo na tomada de decisões, gerando um conflito de interesses. A lista de situações que podem vir à tona é vasta, partindo desde um prospecto com projeções otimistas demais (que podem ser irreais) com relação ao De-Spac, como também à execução da operação de M&A mal negociada ou assumindo riscos demais em função do prazo limite para a combinação de negócios.

Por óbvio, todo e qualquer erro ou omissão de informações que possa impactar os resultados e projeções divulgadas no contexto do lançamento de uma SPAC poderá afetar a vontade do investidor em financiar o projeto. Nesse sentido, é de suma importância que tais fragilidades sejam acompanhadas de perto pelos investidores e fiscalizadas pela autoridade competente, conforme aplicável.

verygood the website. gostei muito do site parabéns

verygood your website, i go to follow you.

I really liked the site congratulations

gostei muito do seu site parabéns. I like so much your

website, verygood content. i will follow you 🙂